Je sais bien que j’écris cet article tardivement dans l’année pour vous faire part de la performance de mon compte-titre, mais peu importe, je garde ainsi le suivi de mon portefeuille au sein de mon journal de bord financier qu’est mon blog et cela me permet de tout vous dire et de rester transparent sur mes investissements.

Voilà quelques mois, je vous ai fait un retour sur la performance de mon PEA concernant l’année 2020 (-9%). C’est l’année du COVID 19, certes, mais j’ai fait beaucoup moins bien que le CAC 40 GR qui est mon indice de référence sur le PEA. Je me suis donc naturellement posé beaucoup de questions afin d’affiner ma stratégie… j’ai fait le tour de mes portefeuilles étudié les sociétés et c’est courant 2021 que j’ai pu mettre en place différentes choses. J’aurai l’occasion d’aborder le sujet sur le blog. Je peux toutefois vous dire que je diversifie plus encore mes investissements en augmentant significativement le nombre de mes lignes. Cela devient possible également grâce à mon courtier sans frais.

En 2020, il y a eu un changement d’importance sur mon compte-titre, j’ai dû retirer une importante partie de mes fonds (-8500 €) en septembre pour réaliser un projet personnel qui me tenait à coeur. De plus, j’ai orienté une partie significative de mon épargne vers mon PEA.

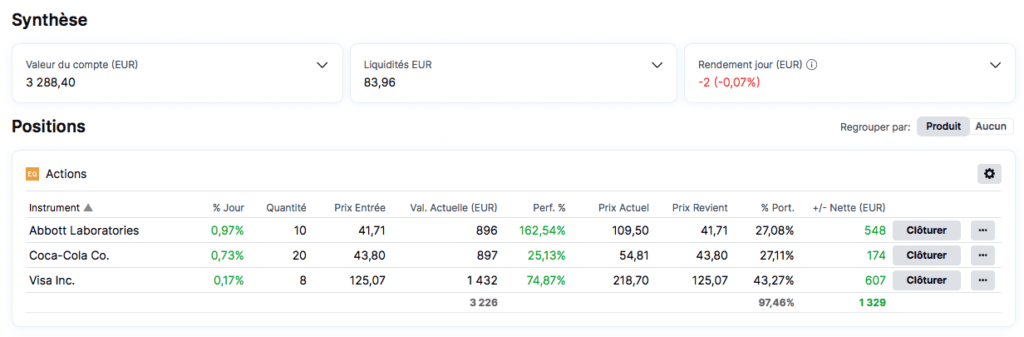

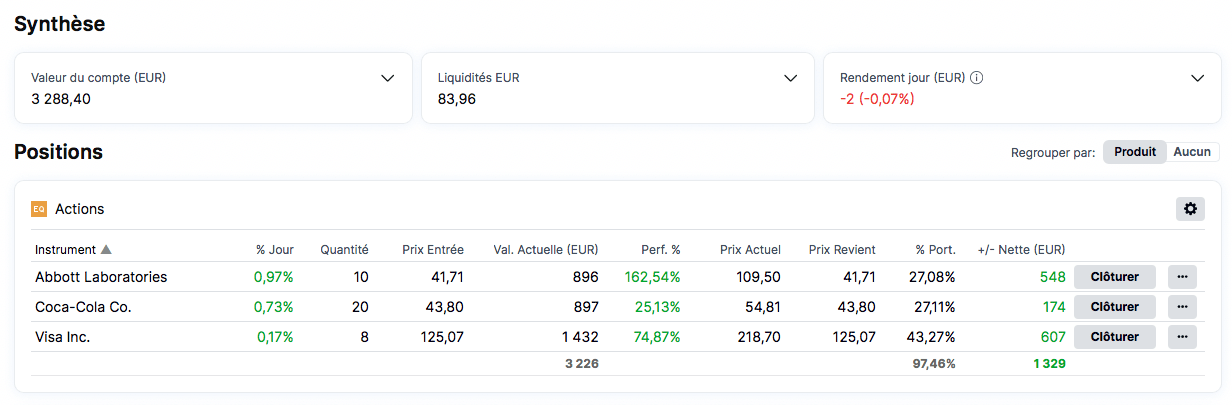

Voici ci-dessous mon compte-titre à fin 2020.

Au 31/12/2020, mon portefeuille affichait un solde de 3288,40 €.

Voici mon portefeuille au 31/12/2020 :

Afin de faire malgré tout une comparaison avec mon portefeuille de 2019 qui avait un solde de 12617,46 €, même si cela a peu de sens, je vous propose simplement de comparer mon portefeuille en ajoutant au 3288,40 € de mon compte, les 8500 € que j’ai retiré sachant qu’au mois de mars j’avais également épargné 400 €.

8500 + 3288,40 = 11788,40 € ce à quoi il faut retirer 400 €, soit une perte par rapport à 2019 de 1229,06 €, ce qui fait une moins value de 9 % alors que le S&P a eu un gain de 16,526 %.

Une année 2020 vraiment mauvaise pour mes investissements :

Comme pour mon PEA, l’année 2020 n’aura décidément pas été, une année, mémorable, mais plutôt une année à oublier. En fait, pas du tout, cette année 2020, pas loin d’être catastrophique d’un point de vue des performances, me permet de me poser les bonnes questions. Je m’étais endormi sur des choix qui m’apportaient une entière satisfaction, car mes portefeuilles, malgré cette année, ont réalisé depuis l’origine (vous pouvez voir l’historique complet sur le blog.) de belles performances.

Le fait de solder mes positions pour mettre en place mon projet, m’a permis de garder les valeurs que je considérais comme de bons choix. Mon but est maintenant d’affiner mes analyses et de multiplier les lignes. En effet, un ETF est composé d’un ensemble important de société pourquoi ne pas se constituer son propre ETF au sein de son compte-titre, maintenant qu’il existe des courtiers avec des frais dérisoires.

Les dividendes, toujours d’intérêt pour le rendement.

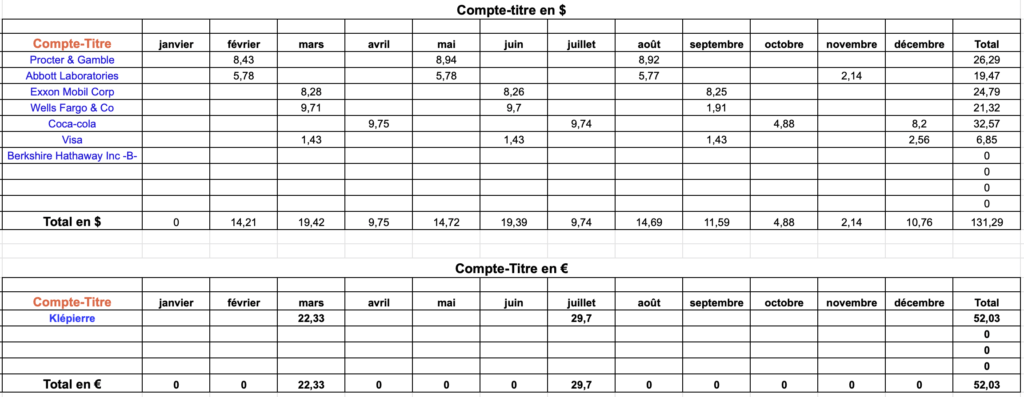

Présentation du tableau des dividendes du compte-titre :

J’ai donc touché sur mon compte-titre 131,29 $ de dividendes pour les actions américaines et 52,03 € concernant Klépierre. C’est évidement moins que l’année précédente. (Performance de mon compte-titre en 2019 : + 24 %)

Les dividendes du PEA et du CT me rapportent tout de même plus de 1200 € pour l’année 2020, intéressant, c’est un SMIC. Je vise toutefois à long terme, la possibilité de toucher 10 000 € / an avec les dividendes voire plus.

Évidemment, aucune comparaison possible avec l’année 2019… Ce que je peux malgré tout dire, c’est que Abbott Laboratories a augmenté ses dividendes en 2020, comme Coca-cola ainsi que Visa, les trois valeurs que j’ai décidé de garder dans mon portefeuille.

- Abbott Laboratories, le dividende est passé de 1,28 $ brut à 1,44 $ brut par action, soit une augmentation du dividende entre 2019 et 2020 de 12,5 %), comme je rédige mon article tard dans l’année je peux déjà dire que le dividende en 2021 sera de 1,80 $ brut soit par rapport à 2020 une augmentation de 25 %. Abbott je conserve.

- Coca-Cola, le dividende est passé de 1,64 $ brut à 1,68 $ brut par action, soit une augmentation du dividende entre 2019 et 2020 de 4 %). Vu le ratio du versement de dividende, je ne suis pas sûr de conserver Coca dans mon portefeuille.

- Visa, le dividende est passé de 1,05 $ brut à 1,22 $ brut par action, soit une augmentation du dividende entre 2019 et 2020 de 16,2 %). Visa je garde.

Ces trois valeurs offrent encore un dividende croissant cette année, malgré la crise du covid. De plus, le cours de bourse est plutôt intéressant pour chacune des valeurs.

Bilan :

Une bien mauvaise année 2020, pour mon compte-titre ainsi que pour mon PEA. En soi, rien de grave, mes performances globales sont largement positives depuis que j’investis en bourse.

Par contre, cette année 2020, m’a permis de réfléchir et de réajuster ma stratégie, de me diversifier encore plus, pas seulement pour lisser le risque, mais bien pour me donner des chances de faire croître encore mieux mon portefeuille, d’avoir une meilleure performance.

Ma priorité est bien de conserver et faire croître mon patrimoine et à terme de dégager des revenus avec les dividendes, c’est d’ailleurs ce qui se passe, mais je ne peux pas accepter d’avoir un tel décrochage avec les indices de référence. Cela montre des failles dans ma stratégie.

Bonjour Arnaud,

Je vois que tu es resté chez Saxo (ex -Binck), aurais-tu un retour d’expérience sur ce courtier ?

Beaucoup de personnes sont apparemment déçus.

Il n’y a qu’a voir les commentaires sur TrustPilot :

https://fr.trustpilot.com/review/saxobank.fr

Peut-être une idée pour un prochain article. 🙂

Bonne journée.

Cdt

@ Jérémy

Effectivement, je suis resté chez Saxo, je ne voulais pas spécialement changer.

Je me souviens avoir eu des couacs au début lors du passage de Binck (que je trouvais vraiment top) à Saxo. Par exemple, mes actions au nominatif administré avaient basculées sur mon compte-titre au lieu d’être sur mon PEA, problème réglé en un coup de fil.

Depuis, je me suis bien familiarisé avec la plateforme, je trouve certains outils très intéressants. Il y a nativement le calcul de la performance (performance boursière + versements + frais), et ça c’est top. J’aurais préféré qu’il reprenne l’historique de mes portefeuilles, mais je fais avec.

Perso, je ne suis pas déçu du changement, mais il m’a fallu un bon temps d’adaptation.

Bonne journée,

Cdt