L’heure du bilan de mes investissements sur mon contrat d’assurance-vie a sonné. Je peux déjà dire que mes choix, pourtant pas évident et à contre courant des conseils promulgués, se sont avérés être plutôt positifs. Enfin, pour le moment, car je suis investis sur du long terme, vous savez comme moi qu’il y a des hauts et des bas.

Une assurance-vie performante depuis mon dernier bilan

En janvier, je vous avais fait le bilan de mon contrat pour l’année 2013, il n’était pas reluisant, mais il était bien meilleur que celui du premier semestre 2013.

Depuis, il m’a fallu faire des choix. Ces choix ne sont pas forcément ceux auxquels je pensais. J’avais émis l’idée de vendre deux de mes fonds (HSBC GIF India EQ A et OFI Multiselect BRIC A Eur), leur performance était désastreuse.

Mais…, je n’ai rien fait, je me suis rappelé pour quelles raisons j’avais choisi d’investir dans cette partie du monde. Certes, ces fonds ne sont pas les meilleurs, mais ce sont ceux que je voulais avoir. Il y a un an, ils affichaient tous des performances négatives alors que mes fonds européens et mes actions sur mon Pea s’envolaient. La diversification de mon assurance-vie me permettait d’être dans le positif, mais pas de dégager de belles plus-values.

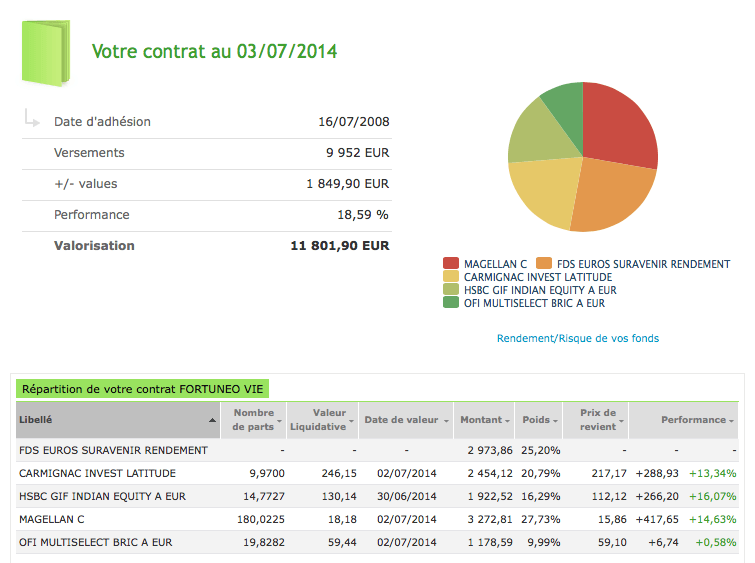

Plus que des mots, voici le bilan de mon contrat au 03 Juillet 2014 :

Depuis mon dernier bilan, j’ai versé sur mon contrat 380 € d’épargne. J’ai vendu mon fond Echiquier Agenor en deux fois pour un montant total de 2468,82 €. J’ai ici réalisé une plus-value de l’ordre de 30 %, cette vente m’a permis de rééquilibrer mon portefeuille avec un peu plus de liquidités sur mon fond en euro (25 %).

Puis avec quelques arbitrages, j’ai pu donner plus de poids aux « pays émergents » qui en ont bien profités ces derniers temps.

En 6 mois, mon portefeuille affiche une bien meilleure performance grâce à ces choix.

Un choix assumé depuis le début :

Vous remarquerez que j’ai 55 % de mon contrat qui est investi sur les émergents, c’est un choix assumé. Je crois beaucoup en cette partie du monde, j’ai 25 % sur mon fond en euro, l’un des meilleurs du marché et 20 % sur Carmignac Investissement Latitude qui est un fond investi à l’international ( que je considère peu performant, mais peu risqué).

Mes fonds à la loupe :

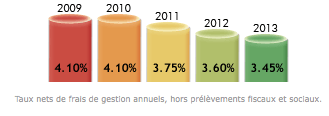

Performance du fond en euro

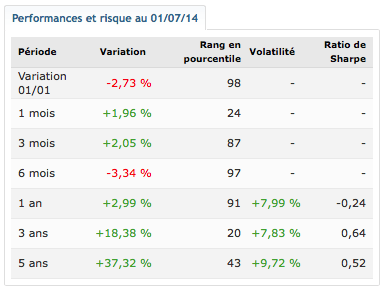

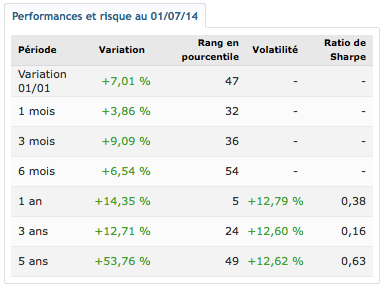

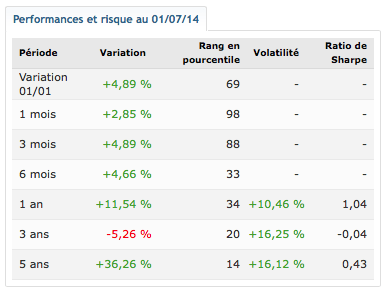

Performance du fond Carmignac Investissement Latitude

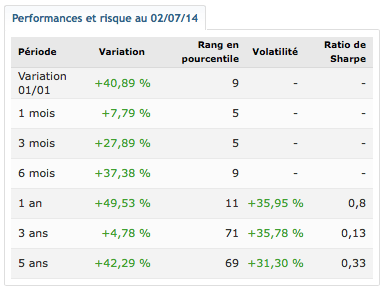

Performance du fond HSBC GIF INDIAN EQUITY A EUR

Performance du fond Magellan C

Performance du fond OFI MULTISELEC BRIC A EUR

Je ne vous cache rien, vous savez tout de mon contrat d’assurance-vie.

Vous trouverez ici, je pense, en toute transparence les performances de mes fonds sur mon contrat et les chiffres à connaître.

Dans les six prochains mois, je ne devrais pas changer beaucoup de choses. La répartition de mon contrat, certes très risquée, me convient bien. Je tente de rester vigilant sur les marchés émergents, la volatilité y est très importante. Il me faudra prendre les bonnes décisions.

Je considère qu’il est indispensable de posséder un contrat d’assurance-vie, même avec peu de moyens, il est à mes yeux important de commencer à épargner sur cet outil.

C’est un excellent moyen de commencer à se préparer un patrimoine financier (pour la retraite) et de se forcer à épargner.

Contrairement aux idées reçues, l’argent placé sur une assurance-vie est disponible, certes un peu moins rapidement qu’un Livret A, mais l’argent peut-être débloqué rapidement (2 ou 3 semaines au plus chez un bon assureur).

Le taux servi sur le fond en euro (fond sans risque) des meilleurs contrats est aujourd’hui, pour un moment encore, largement supérieur à celui du livret A.

Pour ceux qui comme moi, ont un horizon de placement long terme et qui sont prêt à prendre quelques risques « mesurés », l’assurance-vie offre de belles possibilités avec des frais négociés sur les fonds (faut-il encore choisir un bon contrat ?).

Déontologie : Ma femme et moi possédons 3 contrats d’assurance-vie différents. (Un pour les études de nos enfants, celui que je vous présente ici pour moi et un dernier pour ma femme).

Panorabanques : Comparateur d’Assurance Vie

bonjour

Excellente performance et bons choix concernant les fonds. Toujours très avisé dans tes placements.

Ludovic

Bonjour Arnaud!

Pour ma part, les assurances servent à assurer des besoins temporaires et non permanents. C’est pourquoi je possède une assurance vie temporaire 30 ans équivalente à 10x mon revenu brut.

Une fois à la retraite, vers 60 ans, je vivrai alors de mes placements en bourse et en immobilier, donc mes besoins en assurance vie seront nul.

Pour ce qui est de la partie placement d’une assurance vie, je préfère de loin m’occuper de mes placements via un compte autogéré que de placer mes capitaux dans des fonds communs de placements offert dans ce type d’assurance vie.

Sur le long terme, j’ai confiance que j’arriverai à dégager de meilleurs rendements que ceux de ce type de produit.

Cependant, pour les gens dont les connaissances sont limitées en placement, ce type de placement peut convenir, car ils sont gérés par des professionnels qui devraient vous dégager des rendements décents.

Martin

Bonjour Arnaud,

As-tu essayé de comparer ta performance avec ce qu’aurait donné la même allocation d’actifs via compte titres?

Voire via trackers sur compte-titres?

Pas sûr que l’avantage fiscal de l’assurance vie soit tellement marquant…

Penses-tu que ton TMI sera suffisamment élevé le jour ou tu récupérera tes fonds pour accepter de payer 0, 6% de frais supplémentaires tous les ans?

…Oups! 0,75%, pardon…

@ Yoshi

Je n’ai pas encore simulé mon allocation d’actifs via un compte-titre. Je pense que l’assurance-vie reste plus avantageuse (si je la conserve au moins huit ans).

Les frais et les impôts sont trop élevés si je devais passer par un CT, c’est vrai que l’expérience peut-être tentée avec des trackers, moins chers, mais toujours imposables.

Je vais te dire un secret 😉 :

Tu as DEJA payé un impot sur tes opcvm, avant meme leur revente, que ce soit via CTO, ou via AV…et à un taux certainement supérieur a celui qui te serais prélevé avec des titres vifs…

Regarde bien l’indice de reference de tes fonds:soit c’est « dividendes non reinvestis »(pas de chance…), soit c’est du « net return », et dans ce cas, c’est dividendes reinvestis…moins prelevement fiscal à la source, sans abattement, et sans l’eventuel credit d’ impot…

Moi, je reste aux titres vifs sur CTO, moins de frais, transparence fiscale, et en plus je suis directement propriétaire de parts de societes, dans une assurance-vie, tu n’est pas propriétaire de tes titres, mais d’une creance representative de ces derniers…

Bonjour Arnaud,

ton allocation d’actifs orientée pays émergents ne contient pas de fonds flexibles ou fond d’allocation d’actifs ? Qu’en pense tu ? Tu préfères piloter toi même ton allocation stratégique ? peut être un billet sur le sujet ?

@ Chenef69

Effectivement, je préfère gérer moi-même mon contrat. Quand j’ai de la réussite ou des échecs, j’en suis le seul responsable.

Je sais quels sont les risques que je prends et les raisons qui me poussent à choisir un fond.

Je pourrais exposer mes arguments dans un post…, bonne idée.

Salut Arnaud,

Je possède plusieurs assurances vie dans lesquelles je test des stratégies et des approches différentes.

Si on regarde les UC dans lesquelles j’ai investis j’en ai en commun avec toi : Carmignac Investissement Latitude, Magellan C et OFI MULTISELEC BRIC A EUR.

Les performances sont aux rendez-vous même si elles sont en replie ces derniers temps.

Petite question, est-ce que tu prévois de changer ton allocation d’actif pour cette AV ?

Marc.

@ Marc

Pas de changement en vue, au contraire, je compte rester dans cet optique pendant un petit moment encore.

Bonjour,

A mes yeux, il n’y a que 3 supports financiers intéressants :

– L’assurance-vie multi-supports en Fonds Euros pour un projet supérieur à 8 ans.

– Le Plan d’épargne en Actions pour un investisseur boursier

– Le livret A

Alex

Bonjour Arnaud,

Jolie perf’ effectivement… je pense que je vais revoir mon contrat car le miens n’est vraiment pas dynamique et il n’est utile qu’à des fins d’épargne de précaution (double emploi avec le livret A). Merci pour ces infos !

Une belle répartition de fonds. Et avec ces sociétés de gestion réputées, cela permet de surveiller tranquillement les performances.

Hervé

Une belle répartition de fonds. Et avec ces sociétés de gestion réputées, cela permet de surveiller tranquillement les performances .

Hervé

Bonsoir Arnaud

Heureux de lire ce billet t la répartition de tes fonds. Pour les banques que tu conseils comme fortunéo, il y a pas la possibilité pour les africains de les utilisés. Ais connais-tu des banques utiles pour tous?

Merci

@Nathanael:

Es-tu certain que fortuneo ne peut pas ouvrir de compte pour les africains? Je sais qu’ils gerent des clients français non residents, donc à priori cela devrait pouvoir etre possible…

@Yoshi

Merci pour ta réponse mais moi j’ai essayé de m’inscrire et ça na pas fonctionner. Bon je vais reprendre et je ferai un retour ici.

Merci

Sinon,

N’etant pas soumis à la fiscalite francaise, une assurance-vie n’est peut-etre pas une solution optimale pour toi, le mieux serait peut-etre de chercher une banque peu coûteuse pour la gestion de tes comptes au quotidien, et pourquoi pas un compte-titres chez un courtier international…

Salut Yoshi.

Merci pour tes conseils. Connais-tu un courtier internationale à me conseillé?

merci

Difficile de te repondre,

Le « top », serait interactive brokers, mais il est plutôt recommandé à des investisseurs avertis, avec un portefeuille relativement important, des transactions frequentes et une parfaite maitrise de l’anglais!

Tu peux peut-etre essayer le courtier belge Lynx.be, ils utilisent la plateforme d’interactive broker, et ont du personel francophone..

Sinon, certaines maisons, permettent parfois de souscrire leurs fonds directement, mais il faut souvent des sommes elevees…idem pour les actions en direct, si tu cherches a faire du « buy&hold », le nominatif pur est particulierement recommandé dans ton cas (du moins j’imagine, je ne connais pas le niveau de taxation sur les valeurs mobilieres auquel tu es soumis..)

Salut Yoshi

Merci pour tes conseils.

Bonjour

Qui connait Croissance avenir d’Epargnissimo ?

Un fond euros à 4% , peu de frais et un choix parmi plus de 200 fonds.

Ludovic

Salut Ludovic,

Je connais Epargnissimo et ce contrat.

L’assureur est le même que Fortuneo (Suravenir) et les fonds euros sont strictement les mêmes.

Les différences ce font sur les fonds et les frais.

Sinon j’ai déjà testé ce contrat et RAS.

Marc.

Bonjour Marc

Merci pour ta réponse

ce qui peut s’avérer intéressant avec croissance Avenir, ce qui le rend attrayant aux yeux des autres internautes est la possibilité d’investir dans l’immobilier via des fonds.

Bénéficier des rendements des SCPI avec l’avantage fiscal de l’assurance vie, c’est pas mal.

Ludovic

Fortunéo propose depuis peu deux SCPI dans son contrat…

Effectivement Arnaud, depuis peu Fortuneo propose les 2 SCPI suivantes : Patrimmo Commerce et Primopierre 😉 .

D’ailleurs la maison mère de Fortuneo et de Suravenir, le Crédit Mutuel Arkea vient d’acquérir 45 % de la société de gestion de ces 2 SCPI, Primonial.

Marc.

@ Marc

Merci d’apporter ces précisions.

Aujourd’hui, je suis peu en clin à investir dans des SCPI. Je crains un retournement du marché immobilier et par conséquent une baisse des parts de SCPI. Je doute que le bon rendement de ces dernières fasse mieux qu’un fond en euro.

Un article intéressant sur la detention d’opcvm via assurance vie vs compte titres: http://www.leblogpatrimoine.com/assurance-vie/assurance-vie-ou-compte-titre-lequel-choisir-le-point-sur-les-frais-de-gestion.html

@ Yoshi

Je viens de lire l’article, il est effectivement très intéressant.

Il fait réfléchir sur la stratégie à adopter. La solution est probablement dans un panachage entre AV, CT et Pea.

Je vais creuser un peu plus le sujet…

Le problème en France, ce sont les changements fiscaux qui ne permettent pas de faire des calculs sur de longues périodes.

C’est vrai que mon approche actuelle est plus d’investir sur des OPVCM sur mon contrat d’assurance-vie, d’acheter en direct via mon Pea et plus tard certainement sur mon CT investir sur des valeurs Américaines.

Bonjour

Je pense que le PEA est intéressant à condition d’être patient et d’attendre de disposer des vrais avantages fiscaux à l’intérieur de l’enveloppe. Et les actions européennes sont assez intéressantes pour faire de belles plus values.

Ludovic

Les fonds investis en actions affichent des performances, mais il ne faut pas que le brin de paille cache la forêt.

Les marchés actions ont progressé très fortement ces dernières années, en grande partie grâce au déversement de liquidités de la part de la FED.

Une perf de 18%, comparée aux performances du marché est donc presque anecdotique.

D’autre part, en cas de problème systémique (comme une méga crise des subprimes – celle que la FED est en train de nous préparer) les fonds déposés sur les assurances-vie ne sont pas garantis.

En théorie, oui, ils sont garantis à hauteur de 100 k (sauf erreur de ma part), mais le fonds de garantie n’est pas suffisant pour rembourser tout le monde.