Le rêve de tout investisseur est de trouver la pépite, l’action qui montera quoi qu’il arrive, cette valeur qui va doubler, tripler, quadrupler, voire plus sur plusieurs années. Dans cette article, je vous propose de découvrir 10 actions pour traverser les crises.

Est-ce un rêve ? faut-il prendre des risques pour y parvenir ?

Soyons honnête, le propre de l’investisseur en bourse est de vouloir gagner de l’argent, la méthode peut différer selon les personnes, mais le but est le même.

Comme je ne crois pas au hasard, je préfère chercher dans le passé ces valeurs, ces actions qui ont malgré les crises, sues être performantes et qui ont permis aux investisseurs de gagner de l’argent.

Oubliez le court terme, oubliez les analyses graphiques, il y a des sociétés bien gérées, avec un dividende peu élevé mais croissant, qui restent performantes dans le temps.

Dans ma stratégie, ce sont ces sociétés que je cible. Je réduis ainsi les risques, je n’ai pas besoin de regarder tous les jours les fluctuations du marché, un point hebdomadaire, voire mensuel peut-être suffisant. Je laisse le soin aux dirigeants de l’entreprise de la laisser prospérer et croitre de manière régulière.

Cet article est en aucun cas un conseil d’investissements, ce peut simplement être une base de travail dans vos recherches.

10 actions pour traverser les crises dans 8 secteurs différents

10 actions et 8 secteurs pour s’assurer une bonne diversification. Un principe fondamental pour limiter les risques et se comporter en investisseur et pas en spéculateur.

Il est ensuite tout à fait possible d’augmenter le risque pour espérer gagner encore plus en limitant les secteurs et les valeurs. Votre conviction sera alors déterminante.

Pour chaque valeur, j’ai analysé la performance sur les 10 ou 15 dernières années, grâce aux graphiques et aux données financières de mon courtier en ligne, l’un dès meilleurs rapport/qualité/prix sur la place, c’est aussi l’un des moins chargé en frais. (N’hésitez pas à chercher le meilleur courtier selon votre profil).

Comparez pour trouver la meilleure Assurance Vie

J’ai également fouiné sur des sites spécialisés notamment pour connaître l’historique des dividendes. Je me suis également informé grâce à la presse (Mieux vivre votre argent) et sur les sites des sociétés.

10 actions pour traverser les crises :

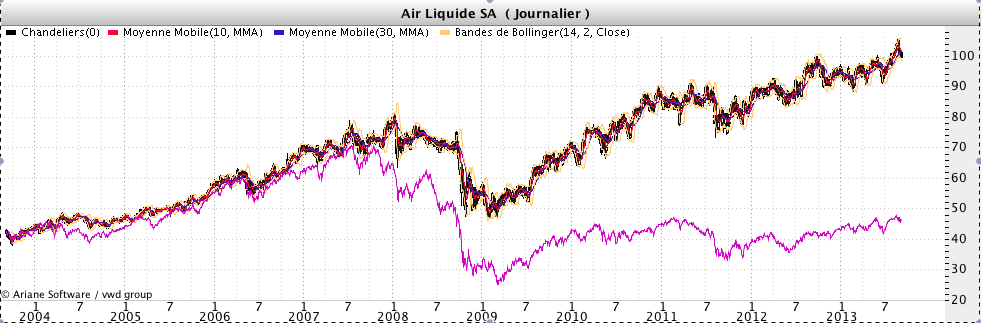

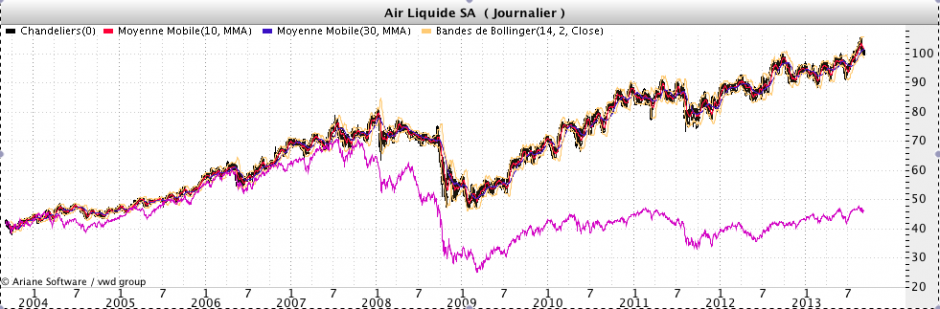

- Air Liquide (Secteur : Chimie) : En dix ans, C’est une augmentation de 150 % sans compter les dividendes et les actions gratuites. Une valeur connue pour sa régularité et ses performances. Une valeur considérée comme une valeur de rendement (11,4 %/an sur 20 ans). Air Liquide a fêté ses 100 ans à la bourse de Paris en 2013. Cette action n’est en rien excitante et ne vous donnera qu’à de rares occasions de l’adrénaline, ça tombe bien, ce n’est pas ce que l’on recherche. Je vous laisse jeter un œil sur le graphique ci-dessous pour vous montrer la bonne tenu du titre sur les 10 dernières années (Source : Binck).

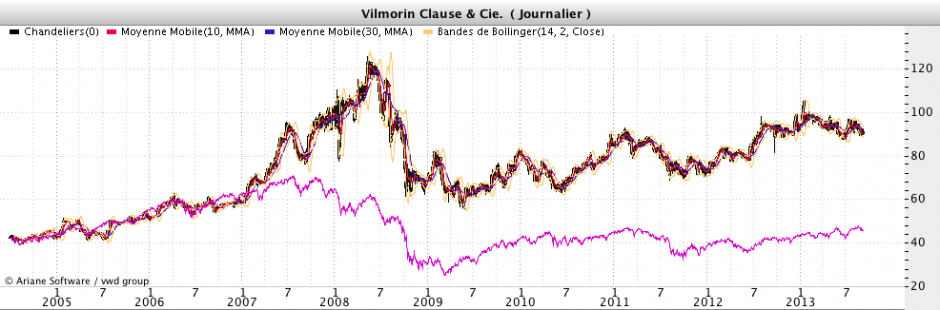

- Vilmorin & Cie (Secteur : Agroalimentaire) : En dix ans, C’est une augmentation de 114 % sans compter les dividendes. A l’image d’Air Liquide, cette valeur ne paye pas de mine, elle assure une croissance et un dividende régulier. Une action de fond de portefeuille à jouer sur le long terme. (Cours en juillet 2004 : autour de 42 €, au 1 septembre 2013 : 90.17 €). C’est le quatrième acteur de son secteur (filiale du groupe Limagrain), Cette société réalise près de la moitié de son chiffre d’affaire hors Europe. Son activité est partagée entre les semences de grandes cultures et les semences potagères.

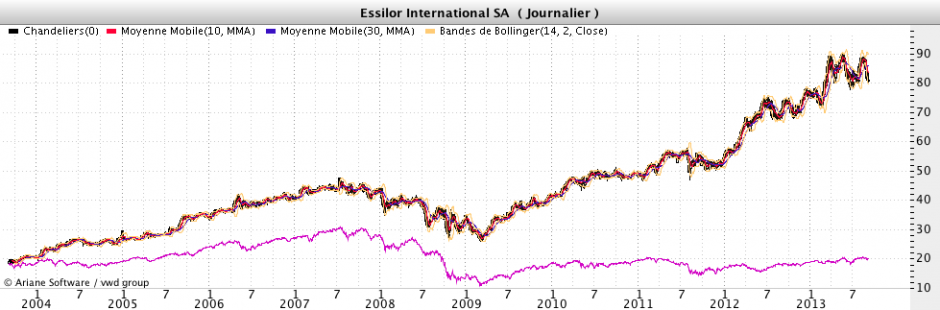

- Essilor international (Secteur : Santé) : En dix ans, C’est une augmentation de 326 % sans compter les dividendes. Cette superbe société se porte très bien elle tire sa croissance des émergents. Un leader du marché dans les verres correcteurs et les équipements d’optique ophtalmique. Un dividende régulier et croissant pour satisfaire les investisseurs. (cours en septembre 2004 : autour de 19 €, le 1 septembre 2013 : 81.69 €).

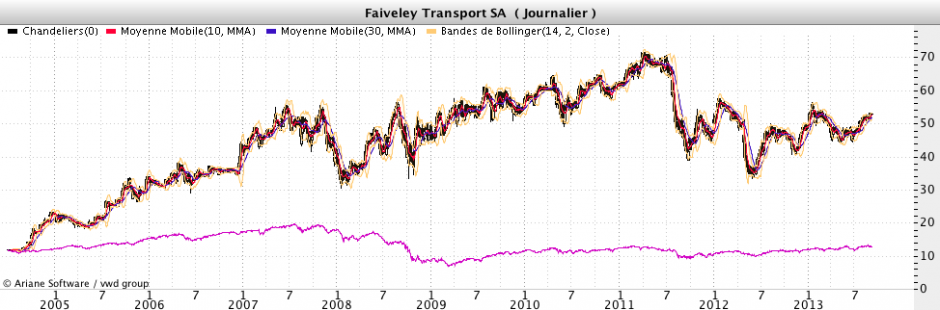

- Faiveley Transport (Secteur : Biens et services industriels) : En dix ans, C’est une augmentation de 333 % sans compter les dividendes. Faiveley Transport est une très belle société, acteur mondial spécialisé dans les systèmes d’équipement ferroviaire à fort contenu technologique. Cette valeur a eu un parcours boursier très intéressant sur dix ans. Le dividende est de 0,85 centimes. (Le cours de l’action : environ 12 € en septembre 2004, en septembre 2013, c’est 52 à 53 €.

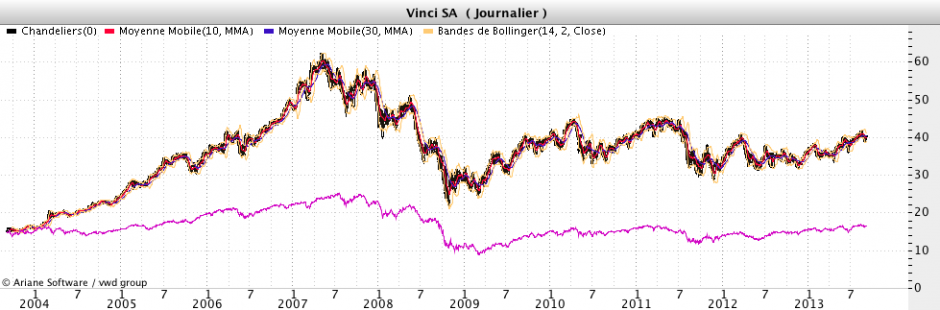

- Vinci (Construction) : En dix ans, C’est une augmentation de 166 % sans compter les dividendes. Vous connaissez certainement cette société (grâce ou à cause de ces péages), elle capitalise plus de 19 milliards d’euros. Vinci est une société diversifiée, elle s’occupe de nombreuses concessions (autoroutes, aéroports, parkings), Elle construit des bâtiments, des grands ouvrages, des infrastructures de transport et des infrastructures d’énergies. Le groupe Vinci emploie 183 320 personnes dans le monde. Son chiffre d’affaires avoisine les 39 milliards d’euros en 2012. (Le cours de l’action : En septembre 2004, environ 15 €, en septembre 2013, c’est 40 €, à cela il faut ajouter un dividende généreux et croissant).

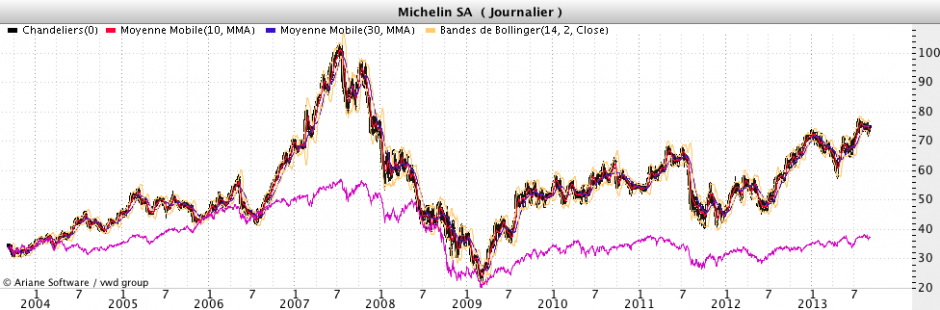

- Michelin (secteur biens de consommation) : En dix ans, C’est une augmentation de 135 % sans compter les dividendes. On ne présente plus cette société familiale spécialiste et leader mondial du pneumatique. Michelin, c’est 15 % en valeur la part de marché dans le monde. De nombreux investissements ont été réalisés à l’étranger, notamment en Chine, au Brésil et en Inde. C’est très prometteur pour la société, mais aussi pour l’actionnaire. (Le cours de l’action, en septembre 2004, c’est environ 31 €, en septembre 2013, c’est autour de 73 €).

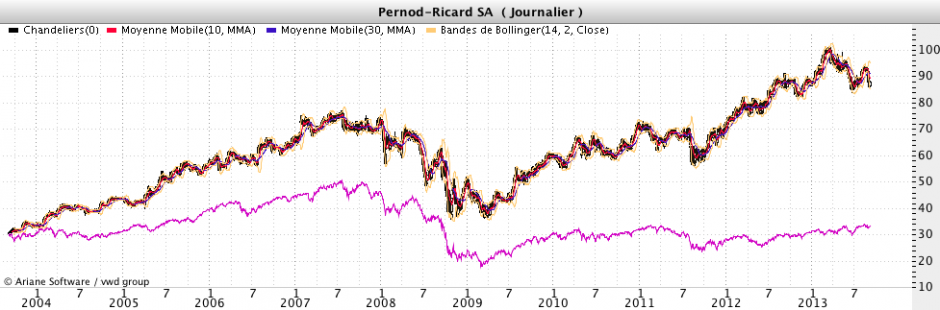

- Pernod-Ricard : (secteur : agroalimentaire) : En dix ans, C’est une augmentation de 180 % sans compter les dividendes. Un groupe familial qui est devenu un leader mondial des spiritueux. La croissance est porté par les pays émergents (En Inde et Chine, c’est respectivement 18 % et 17 % de taux de croissance. Le cours de l’action en septembre 2004, c’est environ 31 €, en septembre 2013, c’est 87 €.

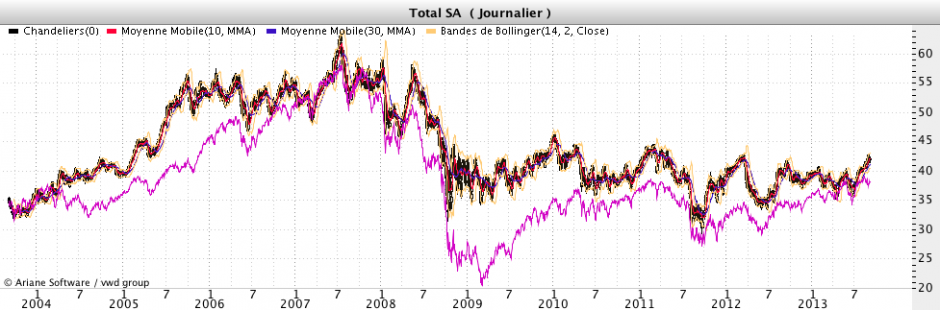

- Total (Secteur pétrolier) : En dix ans, C’est une augmentation de 24 % sans compter les dividendes. Total n’a pas fait de miracle sur la période, pourtant, il faut tenir compte des dividendes réguliers, importants et croissants. Le potentiel de hausse pour les années à venir m’intéresse. Total, c’est la cinquième compagnie intégrée au monde, elle a des projets prometteurs dans ses investissements. Le cours de l’action en septembre 2004, c’est environ 33 €, en septembre 2013, c’est 41 €.

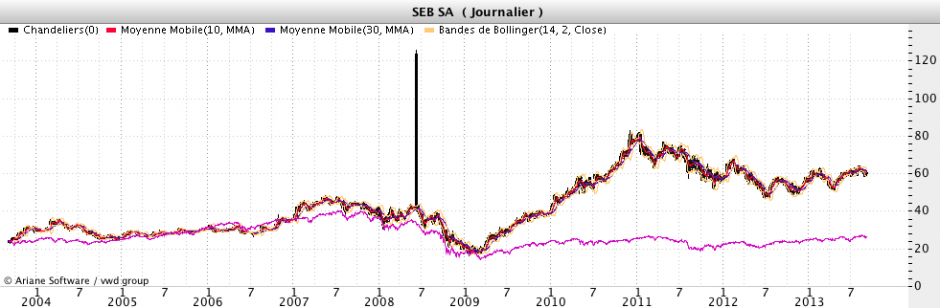

- Seb (Secteur Biens de consommation) : En dix ans, C’est une augmentation de 140 % sans compter les dividendes. Leader mondial dans le domaine du petit équipement domestique, cette société est très sensible à la conjoncture économique. Le cours de bourse en septembre 2004 était de 25 €, en septembre 2013, il est de 60 €.

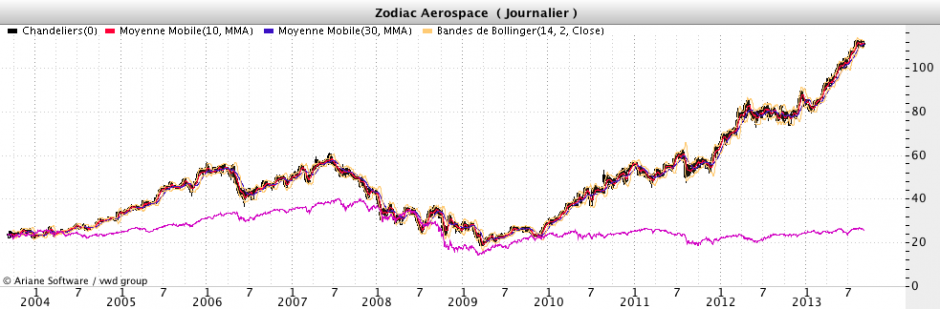

- Zodiac Aérospace (secteur industriel) : En dix ans, C’est une augmentation de 378 % sans compter les dividendes. C’est un équipementier aéronautique français spécialisé dans les systèmes embarqués d’avion, les systèmes de sécurité d’avion et l’aménagement de cabine. Zodiac affiche un très beau parcours boursier depuis 10 ans. C’est une société qui est côté depuis 30 ans (la première introduite au second marché en 1983). Le cours de bourse en septembre 2004, c’est environ 23 €, en septembre 2013, 110 €.

10 actions à avoir dans son portefeuille ? 10 actions de « bon père de famille » ?

Est ce que vous devez avoir ces valeurs dans votre portefeuille, honnêtement, je n’ai pas la compétence pour vous le dire et ce n’est pas mon objectif de vous conseiller sur l’achat ou la vente de ces dernières.

Par contre, je trouve intéressant de connaître l’historique et les performances sur plusieurs années des différentes valeurs de la place pour investir aujourd’hui, ou demain sur un éventuel repli.

J’ai sélectionné ces sociétés car selon moi, elles ont toutes les chances de poursuivre leur croissance.

Un autre élément qu’il faut prendre en compte, c’est le dividende et surtout la croissance de ce dernier (Total est dans cet article grâce à son dividende et non grâce à son parcours : Total : une action à avoir dans son Pea ?).

Pour toutes les personnes qui s’imaginent qu’il faut être actif sur le marché pour gagner de l’argent, ont ici le parfait exemple, que ne rien faire peut-être une bonne stratégie en sélectionnant de grosses ou moyennes capitalisations.

Le risque est ici maîtrisé et nul besoin de passer sa vie devant un écran pour connaître la volatilité d’un titre.

Déontologie :

- Dans cet article, je cite le courtier en ligne Binck, c’est mon courtier. Il est redoutablement efficace et tellement moins cher. J’ai d’ailleurs écris un article sur le sujet : Quel courtier en bourse choisir ? Mon avis sur Binck.fr

- Parmi les actions que je cite, je suis aujourd’hui investi sur Air Liquide, Total, Vinci, Vilmorin, Michelin.

N’hésitez pas à donner votre avis sur ces actions ou d’autres valeurs qui vous paraissent être intéressantes de garder sur du long terme. Je sais que beaucoup de lecteurs sont demandeurs d’informations sur le sujet.

Si ces action ont déjà prix des +100%, je trouve qu’elle deviennent plus risquée aujourd’hui car les arbres ne montent pas au ciel.

Héhé ce n’est pas faux mais c’est toujours en attendant qu’on loupe le train 😉

Et sinon pour Arnaud : bravo pour le nouveau thème du site, c’est beaucoup plus clair et agréable à lire 🙂

@ jérémy

Merci pour le blog, cela faisait des mois que je cherchais un thème clair, sobre et simple pour le blog. Je voulais que le lecteur puisse trouver la lecture des articles agréable.

Ta remarque me conforte dans mon choix.

@ Quentin

Je ne partage ce point de vue. Il sera toutefois intéressant de faire le point dans 5 et 10 ans pour savoir si mon analyse est bonne.

Bonjour Arnaud,

Tes analyses sont éclairantes pour qui veut investir en « bon père de famille ». Que peux tu dire de l’action AXA ?

Merci,

Yves

@ Yves

je possède Axa dans mon portefeuille et je pense la garder et la renforcer quand l’occasion se présentera. Le dividende est très attractif.

Il ne fait pas de mal d’avoir une valeur financière dans son portefeuille.

Personnellement, je préfère privilégiés des actions à dividendes plus que spéculer sur la hausse, et revoir ma copie chaque année.

@ Quentin

Je suis parti avec la même stratégie au début, mais j’ai beaucoup lu de livres sur le sujet et étudié l’historique de quelques valeurs, je ne penses plus que ce soit la meilleure solution. Le dividende reste ma priorité, mais un dividende croissant avec un ratio de distribution correct (entre 20 et 50 %).

Je ne pense pas spéculer, mais au contraire investir. lol

Sympa ce nouveau thème !

Comme dit plus haut, ces valeurs solides sont bien chères en ce moment;…

Dans les 10 valeurs pour traverser les crises je n’aurais pas mis MIchelin, qui s’est bien vautré pendant la crise financière de 2008…

@+

@ Alex

Merci pour le thème.

Je te l’accorde, il faut attendre un repli pour se renforcer ou se positionner sur ces valeurs.

Michelin est intéressante car il y a eu de lourds investissements dans les émergents. Quand j’analyse le graphique, je ne regarde pas l’envolé avant 2008 et le repli qui suit. Je vois sur 10 ans une croissance régulière. Dans ce graph, on ne tient pas compte des dividendes qui sont croissants sauf dans les années difficiles (2008/2009).

http://www.michelin.com/corporate/FR/finance/espace-actionnaires/dividende

bonjour

je suis d’accord avec toi sur Michelin et Zodiac

que penses tu d’Orpéa qui vient de publier des comptes encourageants ?

ludovic

@ Ludovic

Orpéa est intéressante à suivre sur le long terme. Cette société a un marché mature en Europe, mais s’investit en Chine.

Elle a une bonne visibilité du fait du vieillissement de la population et de l’allongement de l’espérance de vie.

Cette valeur pourra intégrer un jour mon portefeuille.

En France, ce qui peut bloquer, c’est éventuellement une intervention de l’Etat sur les tarifs…

Jolie liste.

Néanmoins, certaines de ces actions ont déjà bien augmenté. Je pense à Essilor.

D’autres ont des parcours pas toujours flamboyant. De souvenir Seb avait de grosses difficultés, il n’y a pas si longtemps.

Concernant la stratégie du dividende croissant on rejoint le principe des aristocratics américains.

Au passage, c’est marrant, j’ai une approche similaire à la tienne : au départ très axé sur les dividendes, mais maintenant je fais extrêmement attention à quelques autres critères (ratio de distribution, et d’endettement sont les plus importants pour moi)

@ David

Effectivement, c’est un petit changement de trajectoire dans ma stratégie, les lectures que j’ai pu avoir sur le sujet n’y sont pas étrangères. Je pense que c’est le bon moyen de trouver des valeurs intéressantes et de gagner de l’argent en Bourse.

En parallèle, je m’oriente de plus en plus vers une approche « value » sur les grandes capitalisations, affaire à suivre.

Tu oublies l’expérience!

Typiquement, mon attention sur l’endettement, c’est Véolia qui me l’a appris! 😀

Par contre, là je vise plus l’internationale.

Mes dernières acquisition : Coca Cola, Unilever

@ David

Effectivement, l’expérience est importante, (surtout celle des autres qui peut nous éviter des erreurs).

L’international, je n’y suis toujours pas en direct, uniquement via des fonds avec mon assurance-vie.

Pour commencer, merci pour cette petite liste et le travail de sélection ! Moi qui recherche des actions pour compléter mon portefeuille, ça me sera utile.

A mon sens, il ne manque que l’analyse des dividendes pour cet article soit parfait : leur historique, leur prévision, … Cette information seule n’aurait pas été suffisante. Mais avec celles que tu donnes déjà, cela aurait donné un aperçu vraiment complet.

@ Greg

Un article sur les dividendes est prévu pour compléter celui-ci.

Merci pour ce retour.

Ah ! Cool ! Je l’attends avec impatience 🙂

Bonjour Arnaud

Merci pour ta réponse sur Orpéa

Très pertinent

Ludovic

D’autres titres auraient eu leur place dans ta liste, comme l’oreal ou danone, deux dividend aristocrats…

@ Yoshi

J’avais pensé à les intégrer dans cet article. Il m’a fallu choisir.

Je comptais bien sur un lecteur pour les citer dans les commentaires ;-).