L’assurance-vie est le placement préféré des Français.

Ce placement est clairement plébiscité par une majorité de français entre autre pour préparer sa retraite.

L’assurance-vie est-elle un bon choix ? Faut-il choisir cet outil d’épargne pour préparer sa retraite ?

L’assurance-vie est un outil d’investissement qui doit s’envisager sur le long terme. Investir sur la durée est le meilleur moyen de lisser le risque et d’optimiser ses placements.

Pour une personne qui gère efficacement son budget, l’assurance-vie est un outil tout à fait adapté pour mettre (chaque mois, c’est l’idéal) de l’argent de côté.

Vous faites certainement partie des personnes en activités qui cherchent à préserver au mieux leur pouvoir d’achat au moment où viendra le temps d’être à la retraite, n’est-ce pas ? C’est le moment pour vous de passer à l’action.

- Mettre en place une épargne régulière sur une assurance-vie, le plus tôt possible, est le meilleur moyen d’envisager de faire croître son patrimoine et d’avoir de quoi conserver un bon niveau de vie pour ces vieux jours.

- La performance et la sécurité sont des choses compatibles avec des contrats multisupports (ce sont aujourd’hui, la grande majorité des contrats).

- Pour récupérer son capital, tout est possible, soit on retire le tout pour clôturer son contrat, soit on fait des retraits partiels ou partiels programmés, soit on sort en rente, à vous de voir.

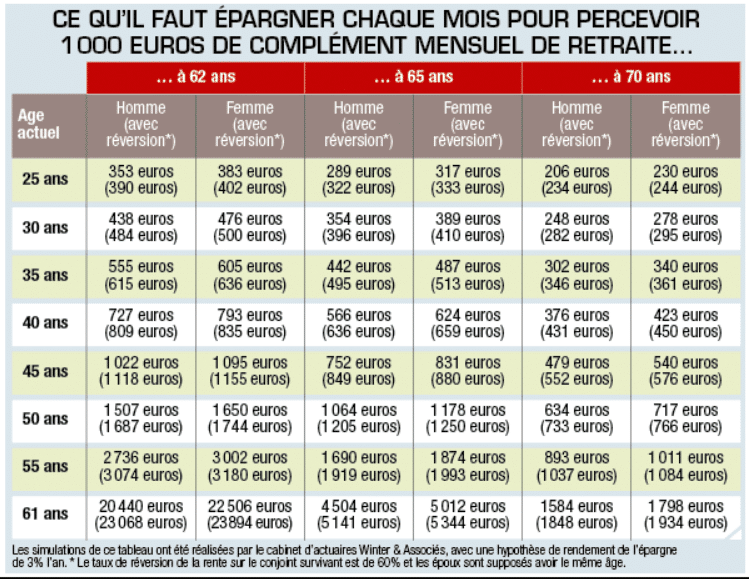

Quel montant épargner pour avoir une rente de 1000 €/mois à la retraite ? Quelle stratégie adopter au moment de la phase active du contrat ? Cela dépendra beaucoup de votre âge et du contexte international.

L’assurance-vie est un placement de long terme, cela sous-entend que le contrat doit être ouvert le plus tôt possible. Il est vrai que quand on a 25 ans ou 55 ans, on n’utilisera pas la même stratégie et on n’aura pas le même effort d’épargne à fournir.

Par exemple, pour avoir un montant proche de 1000 € par mois au moment de partir à la retraite, il va falloir économiser et faire fructifier beaucoup d’argent.

Informations fournies dans ce tableau :

Dans l’hypothèse d’un départ à la retraite à l’âge de 65 ans et dans l’optique d’avoir une rente mensuelle de 1000 € / mois, l’effort d’épargne mensuelle sera différent selon votre âge.

- A 20 ans, il sera de 289 €

- A 35 ans, il sera de 442 €

- Si vous commencez seulement à 50 ans, il sera alors de 1064 €.

À vous de voir à quel âge vous voulez vous préoccuper de votre retraite.

Ce tableau fournit beaucoup de données :

- L’hypothèse de rendement de l’épargne est de 3 % l’an.

- Ce tableau parle de réversions, il fait la différence entre les hommes et les femmes (espérance de vie différente)… ces données sont très intéressantes, mais pas toujours compréhensibles pour les novices.

Je vous conseille plutôt de vous focaliser sur les données simples et les exemples que je vous ai cités pour comprendre l’enjeu.

Je pose plus haut la question de savoir quelle stratégie adopter, et je développe en une ligne que : cela dépendra beaucoup de votre âge et du contexte international.

Ce que l’on vous dira :

Plus vous êtes âgé, plus il vous faudra sécuriser votre patrimoine, il faut alors augmenter la part investie sur des fonds en euros.

Dans un contexte « normal », « stable » ou après une hausse continue du marché boursier, cette stratégie me semble saine et appropriée. Il est clair que plus on est jeune, moins il est risqué de prendre des risques. 🙂

A 30 ans, il n’est pas si fou de placer 70 % ou 80 % de ses placements sur des fonds risqués (unités de compte au sein de son contrat d’assurance-vie).

Ce que l’on ne vous dira pas :

Plus le contexte international (économique et boursier) est morose plus c’est le moment d’investir dans des « fonds risqués ». Quand la bourse est au plus bas, n’est-il pas, quel que soit votre âge, le moment de renforcer ses investissements financiers dans le marché boursier dans l’espoir de booster sérieusement ses gains.

Une fois la stratégie mise en place et après plusieurs années d’investissements, il vous faudra récupérer votre épargne :

Le plus simple, la sortie en capital :

- Bien souvent, c’est vous qui choisissez de mettre fin à votre contrat. Il n’y a pas de durée limitée sur la grande majorité des assurances-vie.

- La sortie en capital est donc possible en une fois ou bien en plusieurs selon la demande du souscripteur.

Un assureur parlera de rachat ou de rachat partiel.

A titre d’exemple, j’ai effectué plusieurs rachats partiels aux dates de mon choix sur mon contrat pour accomplir mes projets, c’est souple.

J’ai retiré 95 % de mes fonds pour un grand voyage en famille. Aujourd’hui, je continue d’alimenter mon contrat et je conserve tous ses avantages (l’ancienneté et la fiscalité avantageuse).

Il est aussi possible, c’est tout à fait adapté pour la retraite, de mettre en place un retrait programmé.

Les rachats partiels programmés :

Ce cas est tout à fait adapté pour les retraités qui veulent mensuellement ou trimestriellement toucher un complément de revenus.

Tous les mois, une même somme d’argent sera versée sur le compte du retraité. Il faut comprendre que ce n’est pas une rente, c’est une démarche personnelle qui peut-être arrêtée ou reprise à tout moment sans frais.

Le plus, c’est que l’on peut si on le souhaite, récupérer uniquement le montant annuel des intérêts versés. De cette manière, on ne touche pas au capital.

La rente :

Une option proposée par l’assurance-vie est de sortir en rente. Il s’agit de convertir en rente son capital. Attention, ce choix mérite réflexion, car après il n’est plus possible de faire machine arrière, on dit alors que son capital est « aliéné ».

La rente sera ici reversée jusqu’à la fin de sa vie, c’est « une rente viagère » ou pendant une durée qui peut être fixée à l’avance, c’est alors « une rente temporaire ».

Il existe d’autres types de rentes, « la rente immédiate » à la condition d’apporter un gros capital et « la rente par palier » modulable selon son âge et ses besoins.

Pour information, la rente est calculée grâce à des tables de mortalité, autrement dit, selon l’espérance de vie de l’assuré.

Quel montant de rente annuelle espérer à 65 ans, si vous possédez 100 000 € sur votre contrat ?

Le calcul fait par les assureurs, basé sur les tables de mortalité officielles qui sont fixées par arrêté, est assez simple. Aujourd’hui, c’est 100 000 x 5,5 %, soit 5500 € annuels.

La rente en mode «réversible» pour le conjoint survivant :

Bien réfléchir à cette possibilité parfois très coûteuse et souvent fortement déconseillée.

Lorsqu’il y a une rente, au moment du décès du bénéficiaire, l’assureur est libéré de ses obligations.

Certains contrats prévoient cependant une rente réversible destinée au conjoint.

C’est assurément une discussion à avoir avec son assureur s’il y a volonté de mettre en place une telle rente.

Vous voilà aiguillé pour utiliser un contrat d’assurance-vie afin de préparer efficacement votre retraite.

L’assurance-vie est un outil que j’utilise régulièrement dans la construction de mon patrimoine et dans la mise en place de mes projets. C’est sans aucun doute un outil adapté à la préparation de la retraite.

Et vous, comment préparez-vous votre retraite ? Ou comment pensez-vous la préparer ? L’assurance-vie vous semble t’elle être un outil adapté ?

Et enfin, quel contrat recommanderiez-vous pour les lecteurs du blog ?

Très intéressant 😉

Bonjour,

L’assurance vie peut-être un bon éléments mais les UCS ne sont

pas vraiment ce qu’ils y a de mieux.

a) Il y a des frais de gestion des UCs ( 0,5% a 1% ) et des frais

inhérents aux fonds ( souvent de 1 à 2%). Pour des fonds qui

sur le long terme font moins bien que le marché.

b) L’es Fonds UCs proposés performent souvent moins bien

que le marché sur le long-terme

L’idéal serait un contrat d’assurance vie Low Cost avec le Minimum d’UCs ( souvent 20 à 30%) pour avoir accès aux fonds Euros dynamiques ou bonifiés et de mettre des ETFs Low Cost couvrant un marché Large au Sein d’un PEA pour optimiser la phase de capitalisation..

@ Coyote

Je te rejoins complètement, les UC sont trop chargées en frais pour des performances toutes relatives. Il faut bien sélectionner ses fonds.

Les ETF sont meilleurs marchés, mais pour diverses raisons, je n’en suis pas excessivement fan.

Le meilleur à mon sens pour investir, est de s’intéresser à la bourse en direct via un compte-titre et un PEA.

Pourtant, pour un grand nombre de Français l’assurance-vie offre une relative simplicité et permet la diversification.

La seule obligation est de bien comprendre comment fonctionnent les frais pour ne pas se laisser surprendre.

Au plaisir,

Arnaud

Hello, merci pour cette article super enrichissant !