Nous voilà déjà au mois d’Octobre 2012, c’est le moment pour moi de faire un bilan intermédiaire sur mes investissements en bourse. Le bilan définitif se fera au mois de janvier.

Cette année a été riche en rebondissements, la volatilité a été relativement importante, quoiqu’il en soit, en bourse il y a et il y aura encore de belles opportunités d’investissements.

Cela fait bientôt un an que je me suis remis à investir en bourse en partant de zéro (j’investis mon épargne au fur et à mesure), cette fois avec une vraie stratégie et j’ai réussi à tenir une bonne partie de mes engagements.

Notamment à ne pas me fier à mes émotions, rester serein quelque soit les variations du CAC 40.

Je le répète ma stratégie est sur le long terme, pas question pour moi de faire de l’achat revente, autrement dit du Day-Trading.

Quelques chiffres clés :

Le CAC 40 a touché son plus bas cette année le 01 Juin 2012 à 2922.26 points.

Il a touché son plus haut le 16 mars 2012 à 3600 points.

Aujourd’hui, il se maintient péniblement autour de 3400 points.

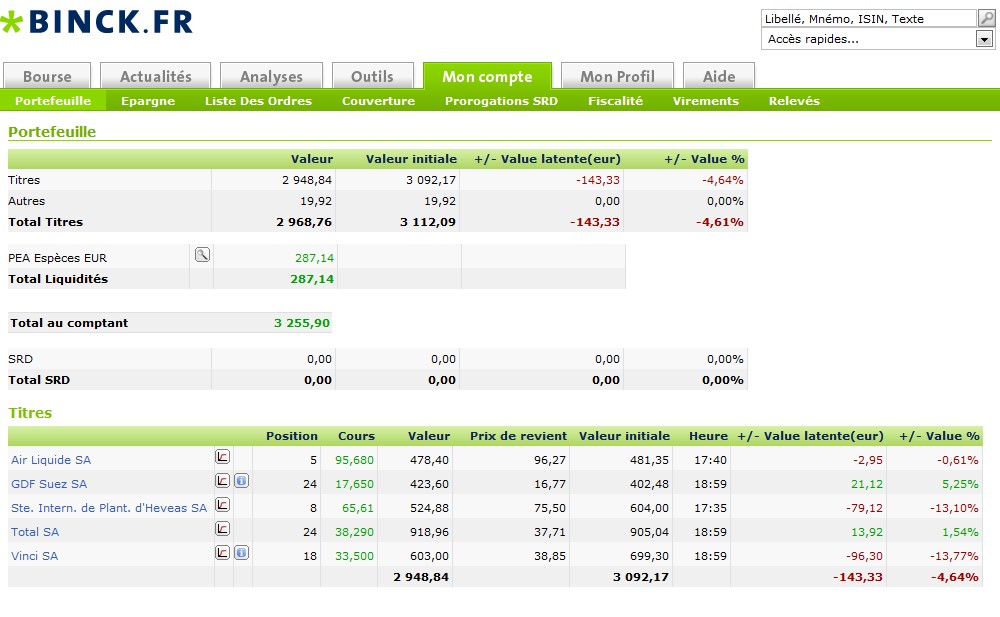

Mon PEA aujourd’hui :

Je veux avant tout vous rappeler qu’il est possible de se lancer en bourse sans avoir de capital. Nul besoin de disposer d’une somme importante pour se lancer. Avec 300 €, il est possible d’investir dans le cadre d’un PEA. Pour 300 € investi les frais représentent moins de 0.9 %.

Je fais le pari qu’il est possible avec le temps de se constituer un capital solide et défiscaliser (dans le cadre du pea).

Historique de mon PEA :

0 € en novembre 2011, ouverture de mon PEA après avoir comparé tous les courtiers en ligne.

800 € le 01 décembre 2011

150 € le 11 janvier 2012

150 € le 01 février 2012

200 € le 29 février 2012

103.20 le 05 mars 2012

600 € le 30 mai 2012

300 € le 11 juillet 2012

150 € le 17 août 2012

300 € Le 31 août 2012

300 € le 28 septembre 2012

Total des versements : 3053.20 €

3053.20 € est la somme qui correspond à mes économies, aux choix que j’ai décidé de faire (moins consommer pour mieux investir).

Certains penseront que c’est ridicule comme montant pour investir en bourse, moi je pense que c’est un premier pas vers l’enrichissement.

Quels ont été mes choix :

Aujourd’hui le montant total de mon PEA est de 3255.90 €, soit + 6.63 %.

Le rendement de mes dividendes est actuellement de 6.4 %.

C’est à dire que pour 2968.76 €, je touche 191.1 € de dividendes sur un an.

A ce rythme là, en investissant 300 €/mois, on peut espérer au bout de 20 ans toucher 9216 €/an de dividendes.

Les actions que j’ai décidé de mettre dans mon portefeuille :

- AIR LIQUIDE (sa)

- GDF SUEZ

- SIPH

- TOTAL

- VINCI

Ces 5 sociétés sont pour moi des entreprises dans lesquelles je crois, elles distribuent toutes des dividendes ou des actions gratuites.

En conclusion :

Je prépare les fondations de mon portefeuille. Il devra comprendre 10 à 20 valeurs sur lesquelles il me faudra arbitrer.

Je cherche à construire un portefeuille compétitif sur le long terme, avec un rendement annuel se situant autour de 7 %. (7 % concerne uniquement les dividendes).

100 000 € investis devront rapporter 7 000 € brut.

Je ne suis qu’au début de mon aventure, de mon investissement en bourse sans apport. L’argent actuellement investi est le fruit de mon épargne régulière, à savoir 300 €/mois.

Une partie peut-être arbitrée sur mon Assurance-Vie Fortunéo et l’autre sur mon PEA.

Comment investissez vous en bourse ? De quelle manière le faites vous ? sur quel support ?

Investissez-vous dans des actions à haut rendement ?

Bonjour Arnaud,

Pour moi, l’aventure à commencer en juin de cette année, j’ai ouvert un PEA chez Boursorama. J’ai le même état d’esprit une stratégie sur le long terme. J’ai investi 1500€ sur 4 lignes TOTAL, ABC Arbitrage, TF1 et SANOFI. Je compte investir 500-1000€ par an pour l’instant car d’autres projets sont en parallèle à ce PEA donc je préfère garder de l’épargne pour le moment. Je ferai un bilan détaillé sur mon blog à la date anniversaire de ce PEA.

Merci pour ce partage 😉

Salut Arnaud,

Merci pour cette transparence. Tu as tout à fait raison, les petits ruisseaux constituent les grandes rivières. Et 300€ par mois, c’est BEAUCOUP mieux que rien du tout!

Pour répondre à ta question « Comment investissez vous en bourse? », le mieux est de venir voir sur mon blog car je suis en train d’établir ma stratégie en ce moment 😉

Bon investissement à tous!

Ben

Salut Arnaud,

Merci pour cette transparence. Tu as tout à fait raison, les petits ruisseaux constituent les grandes rivières. Et 300€ par mois, c’est BEAUCOUP mieux que rien du tout!

Pour répondre à ta question « Comment investissez vous en bourse? », le mieux est de venir voir sur mon blog car je suis en train d’établir ma stratégie en ce moment 😉

Bon investissement à tous!

Ben

bonne continuation arnaud

pour moi,je construis un portif qui devra a terme contenir au moins une trentaine de lignes,de toutes tailles de capitalisation,diversifié et une répartition 75% zone euro,25% devises etrangeres.chaque ligne devant totaliser au moins 3000euros…

@ Yoshi

Vises-tu un revenu via des dividendes (quel rendement pour objectif ?), ou par la valorisation des actions ? Ou tout simplement les deux ?

les deux sont envisagés!apres tout,vu la fiscalité a géométrie variable de notre pays,mieux vaut prevoir le coup!et pour le moment

,seule compte la croissance du capital,sans paris spéculatifs mais via de solides entreprises defensives(mais pas forcement cantonnees

aux secteurs traditionellement defensifs,certaines boites pourtant positionnees sur des secteurs cycliques font preuve d’une grande capacité a résister aux crises!),le retour a l’actionaire reste ma priorité principalement via des dividendes croissants bien sur,mais les rachats d »actions sont egalement un moyen appreciable…bien plus que les distributions d’action,qui ne sont pour moi que du vent…

quand je serais en phase de distribution,je vise un revenu ne depassant pas 3% de mon capital,pour permettre a celui-ci de continuer a croitre…et mes revenus avec!

J’ai commencé il y a un peu plus d’un an avec des montants similaires.

Mais j’ai peu de valeur sur mon PEA, la majorité des mes titres sur en compte titres, principalement aux nominatifs purs pour les titres français.

@ Gunday

Peux-tu nous indiquer quelles sont les valeurs que tu as au nominatif ?

Je suis intéressé.

Alors en nominatifs, j’ai quasiment tout mes actions FR.

Là où ce fut intéressant c’est pour Veolia, Total et Air Liquide car les frais d’achat sont ridicules (moins d’1€ pour tout mes achats)

Par contre, je me suis raté sur EDF et FT qui font payer cher l’achat en nominatif (dans les 10€), mais bon maintenant je lis bien la documentation avant de souscrire (ça m’évite de payer 3 fois plus cher que chez un courtier).

heu… tu peux préciser, stp? (j’y connais pour le moment pas grand chose).

A quel endroit on peut trouver ce genre d’info? Y a-t-il d’autres frais cachés au néophytes?

Bonjour

Il ne faut pas négliger les actions à haut rendement et si possible avec du potentiel (par exemple GDF Suez peut paraitre intéressante)

Ludovic

Tous les petits porteurs ont les mêmes actions dans leur portefeuille. Rien que du Cac 40: GDF, Air Liquide… Ou est le travail de recherche ?

Et plus les petits porteurs se reportent sur ces titres, et plus ils deviennent sur-évalués.

@ Lionel

Merci pour cette remarque, elle me permet de rebondir.

Un petit porteur doit commencer par apprendre et se constituer un solide portefeuille avec des actions dont l’information est facile a trouver.

Je doute également qu’un gros portefeuille puisse exclure certaines de ces valeurs. Elles offrent une stabilité et un équilibre au portefeuille (tout relatif bien sur).

La recherche de pépites se fera par la suite.

les petites valeurs ont aussi leurs inconvenients:faible liquidité,forte volatilité,risque de perte totale du capital plus importante que sur les bigcaps…il faut a mon avis savoir demarrer par la base,un portif constitué de grosses capitalisations et suffisamment diversifié a de grandes chances de faire une performance annualisée au moins égale au marché,ce qui n’est pas forcément un mal en soi..rajouter des valeurs de tailles diverses permettra ensuite de dynamiser et ameliorer le couple rendement/risque..sur un gros portefeuille diversifié,meme l’ajout de titres non cotés aura son interet…

Investissement sur trackers du CAC 40. Certains offrent des dividendes, la plupart sont éligibles au PEA et sont moins risqués que les actions en direct.

Salut Arnaud,

J’aime beaucoup l’esprit de ton blog. 🙂

Quel est l’intérêt d’investir dans seulement cinq actions plutôt que dans un ETF sur le CAC 40 ? Pour rappel, le Lyxor ETF CAC 40 est à +9.3 % sur 2012.

À moins d’être un « expert » dans l’analyse fondamentale des sociétés, je crois qu’un investisseur lambda a tout intérêt à utiliser des ETF. Avoir 20 ou 30 actions en portefeuille réduit le risque de concentration, mais n’améliore pas la diversification du portefeuille. Ça reste des actions, elles ont les mêmes drivers de performance de manière générale.

Des stratégies simples telles que l’approche de risk parity (plus une action est volatile, moins son poids est important) appliquées à un portefeuille d’une dizaine d’ETFs diversifiés (actions US, obligations, or/argent, pétrole/gaz naturel, marchés émergents, volatilité…) aurait plus de sens. Si ça t’intéresse, c’est un thème que j’envisage de traiter prochainement sur mon blog. Keep up! 😉

Lex

@ Lex

Merci pour le compliment.

Pour mes investissements, j’investis sur divers fonds dans le cadre de mon assurance-vie. J’avais également un ETF LYXOR CAC 40 et du jour au lendemain il a cessé. Au moins sur les actions, j’ai plus de chance de maîtriser ce type de désagréments.

Lire : Dissolution d’un Tracker !!!

Je viens de lire ton article sur cette dissolution et j’y ai répondu.

Quant aux actions, tu ne maîtriseras rien du tout car le jour où tu tomberas sur une boîte de type Enron, ce ne sera pas la valeur de marché que tu récupèreras mais peut-être rien du tout… Je ne te le souhaite pas cela dit ! 😉

Lex

le risque de type enron s’applique aussi aux ETF,malgrès leur diversification apparente,le risque lié a l’emetteur est reel (par ex,quid de lyxor et ses trackers,le jour ou un trader plombe SG pour de bon?idem pour les amundi,ishares,db X-trackers…).ils n’en sont pas moins des produits interessants,meme si je leur prefere la detention de titres en direct…

Le risque de concentration (pas de diversification) n’est pas le même. Sur une action, tu peux perdre 100 % de ta mise. Sur un ETF, si l’émetteur fait défaut, tu récupères les titres sous-jacents il me semble (à vérifier). Sur un ETN en revanche, ça se gâte car c’est un produit de dette sans protection en général.

Lex et Yoshi, je pense que votre débat n’aura pas de fin.

Il s’agit de 2 techniques d’investissement totalement différentes.

C’est le même débat que les pro-immobilier en direct et les pro-SCPI et pro-SIIC.

Les premiers défendent le direct pour le rendement et le contrôle, les second la simplicité et la sécurité.

Ce débat est sans fin, car les 2 techniques se défendent.

J’aurais même envie de dire que les 2 se complètent.

Perso je préfère le direct, mais il est vrai que les ETF offrent une simplicité de gestion et de diversification introuvable dans les actions en direct.

Salut Arnaud,

J’aime beaucoup l’esprit de ton blog. 🙂

Quel est l’intérêt d’investir dans seulement cinq actions plutôt que dans un ETF sur le CAC 40 ? Pour rappel, le Lyxor ETF CAC 40 est à +9.3 % sur 2012.

À moins d’être un « expert » dans l’analyse fondamentale des sociétés, je crois qu’un investisseur lambda a tout intérêt à utiliser des ETF. Avoir 20 ou 30 actions en portefeuille réduit le risque de concentration, mais n’améliore pas la diversification du portefeuille. Ça reste des actions, elles ont les mêmes drivers de performance de manière générale.

Des stratégies simples telles que l’approche de risk parity (plus une action est volatile, moins son poids est important) appliquées à un portefeuille d’une dizaine d’ETFs diversifiés (actions US, obligations, or/argent, pétrole/gaz naturel, marchés émergents, volatilité…) aurait plus de sens. Si ça t’intéresse, c’est un thème que j’envisage de traiter prochainement sur mon blog. Keep up! 😉

Lex

Salut Arnaud,

Félicitations pour ce bon bilan. 6,4% de rendement c’est honorable actuellement 😉

Pierre-Antoine

@LEX: »tu recuperes les titres sous-jacents »….euh…nan…faut pas rever,ou alors autant avoir directement ces titres sous-jacents!

le risque est bien la,la diversification doit se faire aussi dans les supports d’investissements:fonds,trackers,titres vifs..differents secteurs d’activité,secteurs géographiques,differentes methodes d’investissement,tailles de capitalisation…mais surtout connaitre les avantages et inconvenients de chaque moyen choisi,car après tout,le but est de developper et consolider nos patrimoines,et nous serons tous seuls face a nos erreurs!

@Yoshi : Si tu ne récupères pas les titres directement, tu récupères un montant équivalent à leur valeur (valeur de marché + taux de dividende en cours).

D’ailleurs techniquement tu n’as pas perdu d’argent quand le Lyxor ETF Flexible CAC 40 a été supprimé puisque ton courtier a crédité ton compte du montant équivalent à ta participation le jour de la dissolution. L’inconvénient est de devoir réinvestir cet argent et peut-être le problème fiscal de la transaction (mais vu que c’est une perte par rapport au prix d’achat ça devait pas être un problème), mais si ce jour-là tu décidais de réinvestir cette somme dans un autre tracker du CAC 40, vu que tu étais « certain » de gagner de l’argent, alors pourquoi ne pas l’avoir fait ?

Gunday : Ce n’est pas le même débat. Acheter des actions directement n’offre ni contrôle, ni rendement supplémentaire par rapport à des ETF qui souvent achètent également des actions. Comme je le disais, à moins d’être un as du stock picking, je crois que c’est une stratégie trop risquée qui n’apporte rien en termes de rendements ajustés au risque.

D’accord avec Yoshi, à la fin de la journée, ce qui compte c’est la performance de votre compte et le temps que vous n’y avez pas consacré. 🙂

C’est exactement le même débat.

Si la politique de l’entreprise ne me plait pas je peux voter contre en AG, chose irréalisable via un tracker.

Dit autrement, je suis véritablement propriétaire de l’entreprise, je ne délègue pas cet acte de propriété à une société spécialisé.

En cela on revient au débat immobilier direct/par société.

De plus un autre point qui me semble important, il est difficile au sein d’un tracker de connaitre la part précise de chaque société.

Tandis que dans mon portefeuille, je la connais parfaitement.

Ensuite, qui a dit que je voulais toutes les sociétés du CAC40 dans mon portefeuille? Certaines ne m’attirent pas pour des raisons liés à l’entreprise ou des raisons personnelles, donc je me vois mal en acheter sans le savoir (ETF) alors que je n’en veux pas.

Pour finir je maintiens, pour un petit portefeuille, l’ETF offre une diversification bienvenue.

Pour un gros portefeuille, excepté l’absence de gestion, je ne vois pas l’avantage de cet outil. (et je ne suis pas convaincu que l’absence de gestion soit réellement un avantage)

@yoshi : En l’occurence il s’agissait d’une simple dissolution si je ne m’abuse. Après si tu choisis d’investir dans des ETFs synthétiques ou des ETNs, c’est un risque que tu prends délibérément. Mon message initial était de dire que la concentration de ton portefeuille me paraissait excessive et dangereuse. Apparemment elle te convient alors je te souhaite bonne chance sur les marchés ! 🙂

@Gunday : Je ne sais pas où tu espères aller avec ton droit de vote, mais à moins de détenir une part considérable d’actions c’est une perte de temps à mon sens. T’es peut-être un as du stock picking puisque tu sais apparemment quelles entreprises tu veux et ne veux pas alors mon conseil ne s’applique pas à toi. 😉

Pour rebondir sur l’avantage des ETFs dans un portefeuille, je connais plusieurs clients de hedge funds dont une part importante de leurs actifs (on parle de millions de dollars) est investie dans des ETFs. C’est un accès facilité et à faible coût à du beta (marché US, real estate, or, obligations, pétrole, etc.). La part restante est investie dans des HF de manière à diversifier autant que possible leur portefeuille.

en cas de simple dissolution,oui.mais en cas de gros pepin?les ETF syntetiques sont a base de swaps complexes,et ceux a replication physiques ne sont pas plus sur:les titres sont massivements pretes,ce qui en fait souvent des coquilles vides a la valeur virtuelle…je l’ai dit,le risque est partout,gagner de l’argent se fait en gerant ce risque au mieux!dans l’absolu,meme le livret A peut se reveler risqué…en particulier sur le long terme,si il continue de servir des taux inferieurs a l’inflation!

@Yoshi : Il n’y a pas de véhicule d’investissement parfait, mais certains sont meilleurs que d’autres !

Sans vouloir te vexer ou paraître prétentieux, quelle est la valeur ajoutée de ton portefeuille ? Sur quelle base as-tu sélectionné ces cinq entreprises ? Sur quel univers ? Pourquoi ta stratégie devrait battre le CAC 40 à long terme ?

Lex

D’accord sur le fait qu’il est préférable de comparer son portefeuille à un benchmark investissable tel qu’un ETF plutôt qu’à un indice. 🙂

tout a fait d’accord pour dire que 3000E est une somme trop limitee pour l’investissement en direct,et qu’un tracker est la meilleure solution pour ce montant.mais un portefeuille de titres se constitue petit a petit,au fil des opportunités,je le trouve en fait deja trop diversifié pour les sommes investies!et effectivement,la detention de titres en direct necessite un gros travail d’analyse:choisir une action est pour moi aussi serieux que

reprendre une PME…

mais je comprends aussi tout a fait que l’on puisse preferer la detention de titres vifs(c’est aussi mon biais…)et qu’on veuille démarrer petit,en ayant la volonté de faire grossir la pelote pour que ca en vaille vraiment le coup..

qui a dit que mon portefeuille etait concentré? 😉

je souligne juste que les ETF ne sont pas la panacee,comme aucun autre investissement,ce qui ne m’empeche pas de les utiliser comme outils de diversification,en particulier sur des marchés qui me sont trop difficile d’accès,et sur lesquels je suis bien incapable d’avoir la moindre « valeur ajoutée »!

@Lex, pourquoi vouloir à tout prix prouver que les trackers sont meilleurs?

Pour moi, il sont moins intéressant que des actions, car ils contiennent tout l’indice alors que je me limite aux sociétés distributrices de dividendes.

Et je pense que sur type de blog on est assez nombreux à avoir cette préférence.

Au passage, les trackers, font TOUJOURS moins bien que l’indice car les trackers sont sujet à des frais! Donc il faut comparer nos perf à celles du tracker et non à celle de l’indice! 😉

@gundat, pourquoi vouloir me prouver le contraire ? 🙂

Plus sérieusement, je pense que c’est mon biais pour le trading systématique qui me pousse à favoriser les trackers aux actions. Mais c’est aussi parce que je doute qu’avec un portefeuille de 3000 € on fasse des recherches minutieuses sur les entreprises (je peux me tromper), auquel cas il me paraît judicieux d’investir dans des trackers plutôt que de se concentrer aveuglément sur quelques actions.

@yoshi : Je viens de réaliser que tu n’es pas l’auteur de l’article. C’est pour ça que j’insistais la concentration de ton portefeuille, que je ne connais en fait pas ! 🙂

@ Lex

Je suis en effet l’auteur de cet article, Yoshi est un lecteur assidu et éclairé du blog, je l’en remercie.

Je ferais un article sur mes choix pour toutes les actions que j’ai en portefeuille.

Une chose est sûre, je ne souhaite pas pour l’instant renouveler l’expérience avec les trackers.

J’ai défini une stratégie, une ligne de conduite que j’affine au fil du temps dans mes investissements.

C’est vrai, aujourd’hui, il n’y a que 3000 € mais demain… .

Il y a évidement une réflexion derrière mes achats, une recherche également mais mes compétences pour le moment sont encore limitées, mais les choses évoluent au fil de mes lectures.

Merci à vous pour vos commentaires intéressants et enrichissants.